Selles postituses võtan jutuks ühe toreda juunikuu õhtu, mis viis värske tõdemuseni. Investeerimise sektsioonis teen midagi, mida pole väga-väga ammu selle blogi veergudel teinud ehk annan ülevaate oma investeerimisportfelli jaotusest. Elu Kõige pimedam on ikka enne päikesetõusu. See sobib tagantjärele maru hästi, et võtta korra veel kokku mai kuu ja liikuda sealt edasi juunisse. Ehk […]

Juuni kokkuvõte: minu investeerimisportfelli jaotus ja uut visiooni otsimas

Septembri kokkuvõte – võlakirjaportfelli hajutamise juhised ja mineviku maksejõuetuste statistika

Kuna investeerimisalane jutt sai seekord päris pikk, siis elu-olu ja ettevõtluse teemadel kuigi pikalt ei peatu. Tuleb tõdeda, et septembri kalender sai liiga tihe ja neid ridu 1. oktoobril kirja pannes on võhm täitsa väljas. Kui ikka 2-3 päeva järjest on veebiseminarid, videokõned, saadete salvestused ja esinemised, siis ainus, mida selle maratoni järel teha tahaks, […]

Börsijutud #67: volatiilsuse hüpe, Shannoni deemon ja Eesti riigi võlakirjad

Uus episood sarjast “Börsijutud: investor vs kaupleja” sai taas linti. Võtsime alustuseks jutuks 5. augusti volatiilsuse suure hüppe ja aktsiaturgude järsu hinnalanguse. Arutasime seda, mida oma portfellides tegime ja kas ning kui palju saime pihta. Seejärel jagas kaupleja Markus Shannoni deemoni nimelist ja rebalanseerimist sisaldavat paradoksi. Loomulikult vahetasime mõtteid ka värskelt välja hõigatud Eesti riigivõlakirjade […]

Juuni kokkuvõte – parim riskijuhtimise nipp pikaajalise investori jaoks

Esimene suvekuu on läbi ja aeg teha kokkuvõtteid. Seekordse ülevaate investeerimise sektsioonis teen juttu kõige lihtsamast ja parimast riskide haldamise nipist pikaajalise investori jaoks. See on see, mis tagab meile investorina rahuliku une. Alustame siiski elu ja ettevõtluse valdkondade kokkuvõttega. Elu Juuni oli üks omapärane kuu. Kõik oli justkui väga hästi, aga samas nagu ei […]

Börsijutud #57: USA aktsiaturu tehniline pilt ja intressimäärade tsüklid

Värske osa saatesarjast “Börsijutud: investor vs kaupleja” on taas teie ees. Sel korral alustasime vestlust aktsiaturu tehnilise pildi ja positsioneeringu teemadel. Käisime läbi olulised indeksi tasemed ja paar huvitavat indikaatorit. Tegime juttu ka S&P 500 indeksi kõrgest kontsentratsioonist ja intressimäärade tsüklitest. Lõpetuseks tõmbasin “Räägiks rahast” vestluskaartide pakist meile paar toredat küsimust. “Räägiks rahast” vestluskaardid saad […]

Eleving Group 13% 2028 võlakirjade pakkumise analüüs

Eestlastele tuntud kaubamärki Mogo omav Eleving Group tuleb turule 5-aastase tähtajaga allutamata ja tagatud võlakirjadega, mille aastane intressimäär on 13%. Eleving Group tutvustus 2012. aastal Mogo Finance nime all asutatud sõidukiliisingut ja tarbimislaene pakkuva ettevõtte nimeks on tänaseks saanud Eleving Group. Emafirma on registreeritud Luksemburgis ja tegutseb tütarfirmade kaudu 16 eri riigis. Eleving Group alla […]

2022. aasta finantsturgude kokkuvõte

Siit leiad kiirülevaate sellest, milline oli 2022. aasta finantsturgudel. Alustame Euroopas kauplevate ETFidega. Kõige paremat tootlus näitasid raha Türgi börsile paigutavad aktsiafondid (+105%) ja energiasektori aktsiate ETFid (+72%). Miks küll Türgi? Päris omapärane, kas pole?! Eriti kui teada taustainfot, et riik maadleb 70-85% inflatsioonimääraga (päriselt ka!), Türgi liir on aastaga euro suhtes nõrgenenud 34% ja […]

Börsijutud #38: investeerimisotsused täna

Uus episood taas kord väljas. Üllatame vaatajaid sellega, et räägime õige pikalt ja põhjalikult T-bill’idest ehk USA lühiajalistest riigivõlakirjadest. Üks meist võttis neid nimelt oma portfelli. Arva ära kumb? Lisaks rääkisime üldisest turutunnetusest, lähiaja taktikatest ja investeerimisotsustest. Samuti USA dollari tugevusest. Head vaatamist! Kõik Börsijuttude episoodid leiad ka audio formaadis ja seda Anchor.fm keskkonnast sellelt lingilt. […]

Börsijutud #32: LIVE Aparaadio podcastifestivalil

Seekordne saade sarjast “Börsijutud: investor vs kaupleja” sai linti 23. aprillil Tartus Aparaadio podcastifestivalil. Formaat oli mõnes mõttes sama, küsisime teineteiselt küsimusi, mida teine ette ei teadnud, kuid alustuseks rääkisime veidi ka oma strateegiatest, uskumustest ja muust taolisest. Veidi meelelahutuslikuma kiirküsimuste vooru pitkisime samuti saatesse. Head vaatamist! Kõik Börsijuttude episoodid leiad ka audio formaadis ja […]

Börsijutud #31: võlakirjade tulukõver kui kriisi kuulutaja

Taas kord istusime koos kaupleja Markusega ekraanide ette selleks, et vestelda saates “Börsijutud” veidi investeerimise ja kauplemise teemadel. Alustuseks andsime parima, et ennustada aktsiaturu lähiaja liikumisi ja rääkisime sellest, mida kõhutunne ütleb 🙂 Võtke seda, nagu ikka, puhta meelelahutusena. Kuigi võin aktsiaturgude lähinädalate liikumissuunast arvata palju, siis ega ma selle kõhutunde pealt oma portfellis mingeid […]

Oktoobri dividenditulu, ettevõtte investeerimisportfell ja miks ma ei investeeri laenudesse

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali […]

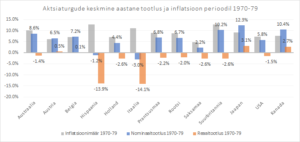

Börsijutud #14: kriisikindel strateegia ehk Dragon Portfolio

Järjekordne episood sarjast “Börsijutud: investor vs kaupleja” sai linti. Sel korral alustasime saadet veidi teistmoodi. Nimelt sattusin ma mõned nädalad tagasi ühe väga põhjaliku uurimustöö peale, mis kannab nime “The Allegory of the Hawk and Serpent: How to Grow and Protect Wealth for 100 Years”. Tegu oli erinevaid investeerimisstrateegiaid ja varaklasse uuriva põhjaliku tööga, mille […]

LHV PIK näidisstrateegiad ja mudelportfellid ning minu Kasvukonto ülevaade

Eelmises Kasvukontot puudutavas kvartaliülevaates tutvustasin LHV pensioni investeerimiskonto ehk PIK lahendust. Küsisin ka, kas oleks huvi lugeda võimalike PIK näidisstrateegiate ja mudelportfellide kohta. Kuna kommentaarides andsid soovist märku päris paljud ja viimastel nädalatel on mulle ka korduvalt sel teemal kirjutatud, siis siit ta tuleb – põhjalik ja süvitsi minev kirjatükk sellest, milliseid strateegiaid kaaluda kui […]

E-raamat: investeerimistulude maksustamine

Investeeringutelt teenitud tulu maksustamine on teema, mis enamuse erainvestorite radarile koheselt ei jõua. Eriti alustavate investorite puhul. Ikka tundub põnevam tegeleda potentsiaalikate investeerimisobjektide otsimise ja valimisega kui maksumõjude analüüsiga. Samas maksude rolli ei tasu alahinnata. Miks? Eks ikka sellepärast, et juhul kui ignoreerime investeeringutelt teenitud tulu maksustamise aspekti, peame igal aastal loobuma 20% oma teenitud […]

Sooduspakkumine: aktiivse investori pakett

2019. aasta lõpul panin kokku õige mitu sooduspaketti nii dividendiaktsiatest kui ka indeksinvesteeringutest huvitatuile. Valdavalt oli tegu alustavale ja edasijõudnud investorile suunatud materjalidega, seda siis ennekõike pikaajalise investeerimise raamistikus. 2020. aasta oli finantsturgudel päris pöördeline. Vaevalt, et 2021. sellest kaugele maha jääb. Need on ajad, mil aktiivselt toimetav investor või kaupleja leiab ohtralt olukordi, millest […]

Veebiseminar “Võlakirjadesse investeerimise põhitõed”

23. novembril algusega kell 19:00 võtame fookusesse võlakirjadesse investeerimise. Esimest korda jagan oma teadmisi, kogemusi ja praktilisi tööriistu võlakirjadesse raha paigutamise teemal. Kui ka sinul tekib praegu küsimus, et kas mitte intressimäärad ei ole mitte ajalooliselt madalaimatel tasemetel ja võlakirjadesse investeerimisel paistab tulupotentsiaal nigel, siis tõsi, mõnes mõttes just täpselt nii ta on. Samas selle […]

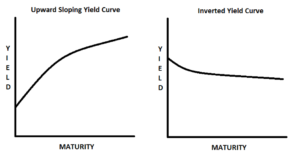

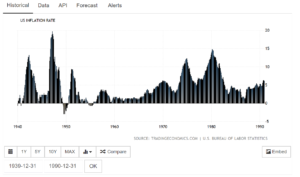

Võlakirjade tulukõver kui kriisi kuulutaja

Viimase ligi 60 aasta jooksul on USA riigivõlakirjade tulukõvera ümberpöördumisega (yield curve inversion) käinud alati kaasas aktsiaturgude ja majandusaktiivsuse langusfaasi algus. Oleme täna jõudnud olukorda, mil osaliselt saame juba rääkida sellisest pöördumisest. Kas see tähendab, et krahh koputab uksele? Ümberpööratud tulukõver Juba aastasadu oleme valdavalt kogenud olukorda, kus lühiajalised intressimäärad on madalamad kui pikaajalised intressimäärad. […]

Juuni dividenditulu ja ühisrahastus versus dividendiaktsiad

Mulle meeldivad dividendid. Mis siis, et esialgu on tegu üpris väikeste summadega. Nähes järjepidevalt – kuust-kuusse, kvartalist-kvartalisse, laekumas oma kontole lisaks töötasule raha, mille saamiseks ei tule vahepeal kuigi palju vaeva näha, teeb see rõõmu. Ja tekitab põnevust. Olgugi, et esialgu on laekuvad summad vaid kümnetes eurodes mõõdetavad, aga järjepidevalt dividende ja ka säästetud kapitali […]

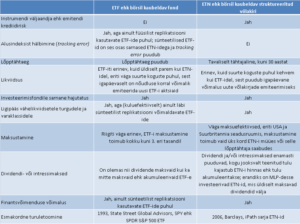

ETF vs ETN – sarnasused ja erinevused

ETF-id ehk börsil kaubeldavad fondid on investeerimisega tegelenutele tõenäoliselt juba tuttavad instrumendid. Ja kui isiklikus investeerimisportfellis neid hetkel isegi ei ole, siis vähemalt on see kolmetäheline lühend paljudele siiski äratuntav. Neile, kel ETF-idega kokkupuuted puuduvad, olgu öeldud, et tegu on sisuliselt palju erinevaid aktsiaid ja/või võlakirju koondavate investeerimisfondidega, mis kauplevad börsil nagu aktsiad. Seega lühendi […]

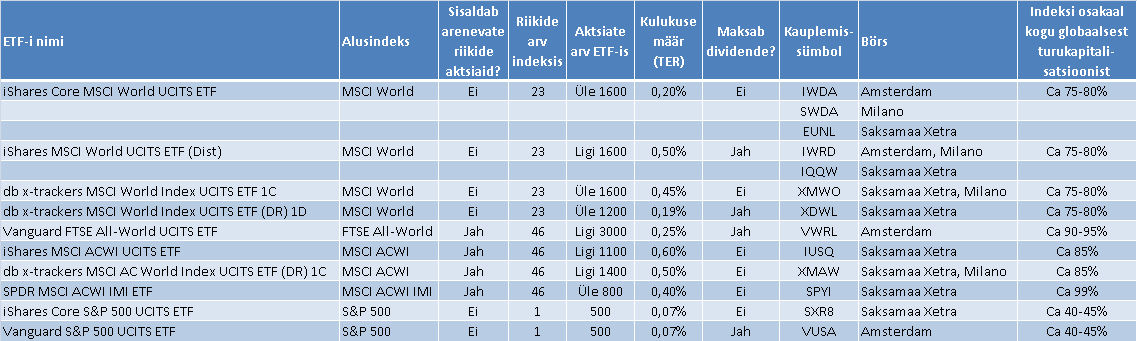

ETF-i abc: 3 soovitust alustavale ETFi-investorile

Maailmas on üle 5 000 erineva börsil kaubeldava fondi (Exchange Traded Fund ehk ETF). Kuna ETF-id on sageli noteeritud mitmel eri börsil ja kauplevad neil erinevates valuutades (näiteks üks ja sama ETF on noteeritud nii USA dollaris, euros kui ka näiteks Šveitsi frangis), on tegelik valik veelgi suurem. Ainuüksi kümne suurema riigi börse vaadeldes on […]

Investorvajaduste hierarhia III osa: varade jaotus

Investorvajaduste hierarhia sarja eelmises postituses arutlesin investorkäitumise teemadel. See on tõenäoliselt kõige rohkem alahinnatud, kuid uurimuste kohaselt kõige enam tootlust mõjutav aspekt pikaajalise investeerimise juures. Investorkäitumise järel mõjutab investeerimisportfelli tootlust kõige enam portfelli varade jaotus ehk allokatsioon. Meeldetuletuseks olgu siinkohal ära toodud kogu investorvajaduste hierarhia koondpilt. Varade jaotuse olulisust on lihtne põhjendada näiteks järgmise lihtsa […]

RSS - Posts

RSS - Posts